L’abrogation de la loi Glass-Steagall Act par l’administration Clinton le 12 novembre 1999 conduira à (l’aggravation de) la crise financière de 2007-2010

Le Glass-Steagall Act est le nom sous lequel est généralement connu le Banking Act de 1933 aux États-Unis par lequel sont instaurés :

Le Glass-Steagall Act est le nom sous lequel est généralement connu le Banking Act de 1933 aux États-Unis par lequel sont instaurés :

l’incompatibilité entre les métiers de banque de dépôt et de banque d’investissement ;

le système fédéral d’assurance des dépôts bancaires ;

le plafonnement des taux d’intérêt sur les dépôts bancaires (règlementation Q).

Il tient son nom d’un sénateur démocrate de Virginie, Carter Glass, ancien secrétaire au Trésor, et du représentant démocrate de l’Alabama, Henry B. Steagall, président de la commission Banque et Monnaie de la Chambre des représentants. Cette loi du Congrès est votée sous majorité démocrate, puis signée par le président Franklin D. Roosevelt.

Battu en brèche depuis le milieu des années 1970 et largement contourné par l’ensemble de la profession bancaire, il est finalement abrogé « sous l’administration Clinton, le 12 novembre 1999 » par le Financial Services Modernization Act, dit Gramm-Leach-Bliley Act, juste à temps pour permettre la fusion constitutive de Citigroup.

Contexte historique

L’application tardive du principe de séparation des pouvoirs

Selon Nicolas J. Firzli du Forum Mondial des Fonds de Pension, « le concept de stricte séparation des pouvoirs plonge ses racines dans la culture politique anglo-saxonne de la fin du xviie siècle1 fondée sur une lecture toute calviniste des prescriptions édictées par L’Ancien Testament. C’est donc tout naturellement que les rédacteurs du corpus constitutionnel américain, les « framers » insistent sur la stricte adhésion au principe de la séparation des pouvoirs dans le champ politique. Mais, il faudra attendre près d’un siècle et demi après la révolution Américaine pour que ce grand principe commence à s’appliquer dans le champ économique »2.

La doctrine Germain

Fin xixe siècle et début xxe siècle, des faillites bancaires retentissantes soulèvent déjà la question du risque de liquidité pour les établissements financiers. La doctrine Germain – du nom du banquier français Henri Germain, directeur à l’époque du Crédit lyonnais – est formulée une première fois en 1882, puis en 1904. Elle préconise clairement la séparation des activités de banque de dépôt de celles de banque d’affaires.

L’époque du relâchement

Aux États-Unis, pendant les années qui précèdent la Grande Crise de 1929, des empires industriels et financiers se constituent sous la férule des « barons voleurs ». Ceux-ci promeuvent leurs stricts intérêts sans que le gouvernement fédéral (notamment les présidents Harding ou Coolidge) n’aient la force ni la volonté d’intervenir. Et le secrétaire du Trésor d’Herbert Hoover, Andrew Mellon, est un des leurs.

La Grande Crise de 1929

Aux États-Unis, la crise boursière d’octobre 1929 déclenche l’inquiétude chez les déposants : ceux-ci craignent que leur compte bancaire -domicilié dans une banque de dépôt- puisse avoir subi de lourdes pertes à la suite de l’effondrement du marché des actions. Cette crainte n’est pas chimérique : Beaucoup d’établissements se sont effectivement engagés dans des investissements à moyen ou long terme, et ont ainsi immobilisé leurs avoirs à longue échéance, dans des opérations devenues déficitaires en raison de la crise générale. Une spirale dangereuse s’amorce : ne pouvant faire face aux demandes de retrait des déposants, les banques se retrouvent en situation de non-liquidité. Situation d’autant plus contagieuse que l’industrie bancaire est très morcelée, donc fragile : Parce qu’ils craignent la banqueroute, les déposants vident leurs comptes « runs » , acculent les banques à la faillite et finissent par causer une réaction en chaîne proprement dévastatrice.

L’action du sénateur Carter Glass et du député Henry Steagall

Dans le cadre d’un débat politique très dur – à droite les républicains libéraux réclament la dérégulation et des baisses d’impôt, à gauche certains démocrates exigent des nationalisations et le recours massif à la relance par la dette publique –, les deux hommes vont réussir à faire adopter de nouvelles mesures.

Réescompte des créances commerciales

En février 1932, la Banque de réserve fédérale autorise les banques à lui présenter plus facilement en réescompte les créances commerciales (commercial paper) qu’elles peuvent détenir. Puis le contexte politique bascule assez vite.

En 1933, un jeune procureur, conseiller auprès de la Commission des Affaires monétaires et Finances du Sénat américain, Ferdinand Pecora, conduit devant ladite commission des auditions spectaculaires et très violentes révélant le rôle détestable de certains dirigeants de banques lors du krach de 1929. L’opinion publique devient favorable à la limitation du rôle des banques.

Suppression des conflits d’intérêt

Avant 1933, les sociétés de bourse -qui évaluent les grandes entreprises et émettent des titres financiers pour leur compte- se trouvent en fait être contrôlées par ces mêmes banques qui prêtent aux entreprises et/ou gèrent l’épargne des particuliers. Après 1933, la législation fait disparaître ce conflit d’intérêt en disposant que désormais « Les vendeurs ne sont plus les évaluateurs » et « Les prêteurs cessent d’être les conseilleurs ».

Séparation des métiers bancaires

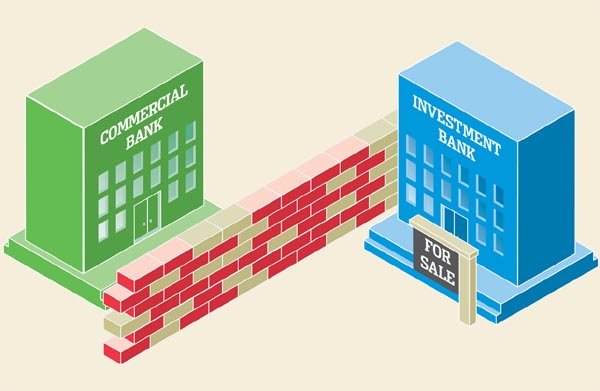

La loi Glass-Steagall érige, en juin 1933, la distinction entre deux métiers bancaires :

la banque de dépôt ou banque commerciale (commercial banking en anglais), c’est-à-dire les activités de prêts et de dépôts,

la banque d’investissement (investment banking en anglais) ou banque d’affaires (à laquelle sont ajoutées les sociétés de bourse : les courtiers), c’est-à-dire les opérations sur titres et valeurs mobilières.

L’exercice simultané de ces métiers par une même entité est désormais déclaré incompatible : les banques existantes doivent choisir d’abandonner l’un des deux métiers.

La FDIC et le système fédéral d’assurance des dépôts bancaires

Continuant à favoriser la préservation d’un paysage bancaire morcelé, le Glass-Steagall Act a également créé en 1933 la Federal Deposit Insurance Corporation, ou FDIC, dont l’objet est l’institution d’un système d’assurance des dépôts bancaires au niveau fédéral.

Portée par la suite jusqu’à 100 000 dollars, la garantie accordée aux déposants, pour leur dépôt dans chaque banque, va encourager ceux-ci à placer leur argent dans nombre d’établissements de petite taille.[pourquoi ?]

Elle ne pourra cependant pas empêcher la vague de faillites spectaculaires de nombreuses caisses d’épargne (Savings and loan association (en) ou S&L) en 1989, dont l’activité avait été « déréglementée » dans les années 1980-82 sous le gouvernement de Ronald Reagan.

Les conséquences structurelles

Le paysage bancaire américain va donc se polariser et cette législation va en fait faire émerger des banques d’investissement de très grande taille mais qui n’ont pas la surface financière que donnerait leur adossement à une grande banque de dépôts :

J.P. Morgan & Co. choisit la banque commerciale, mais des dirigeants mécontents de ce choix quittent l’établissement et fondent la banque d’investissement Morgan Stanley.

Lehman Brothers ferme ses activités bancaires, ne restant que maison de titres.

Chase et City abandonnent toutes deux les marchés financiers.

Les nouvelles règles contribuent à limiter de facto la taille des groupes bancaires américains. Malgré la dimension de l’économie américaine, les plus grandes banques de la planète seront sans efforts particuliers – et ce jusqu’à la fin du xxe siècle- japonaises ou européennes.

Insuffisances et critiques

Impact de la croissance des marchés financiers

Les marchés financiers connaissent un développement spectaculaire à la suite de :

l’adoption du système des changes flottants en mars 1973 ;

la suppression des commissions fixes sur les valeurs mobilières aux États-Unis le 1er mai 1975 ;

forts mouvements de taux d’intérêt décidés en 1979 par la banque centrale américaine (FED) pour éradiquer l’inflation.

Ces évolutions fragilisent le Glass-Steagall Act et le privent de pertinence :

Les banques commerciales, via certains artifices comptables et juridiques — surtout via la création de filiales à l’étranger, en particulier à Londres — participent pleinement à la croissance des marchés financiers ;

Les banques d’investissement se trouvent, elles, de plus en plus sous-capitalisées ;

Le tissu du système financier semble se fragiliser : il se délocalise et redonne vie à la City de Londres, dont il fait durablement la première place financière du monde.

La banque centrale américaine va tenter plusieurs fois d’assouplir le système à partir de 1986, mais ce n’est que devant le lobby réclamant la légalisation de la fusion géante entre City et Travellers que le Sénat américain se résoudra à abolir ce qui est présenté comme étant le « dernier vestige des années trente » .

Effets de la Réglementation Q

La Règlementation Q, mise en œuvre en 1930, plafonne le taux de rémunération des dépôts bancaires à terme. En effet, on avait vu dans les premières années de la crise de 1929 les banques se faire concurrence pour attirer les dépôts en augmentant le taux d’intérêt offert, ce qui avait diminué leurs marges.

Face à l’inflation des années 1960 et à l’augmentation des taux d’intérêt pratiqués à Londres pour attirer les capitaux dans le contexte de la reconstruction européenne d’après-guerre, cette limite auxquelles sont soumises les banques américaines favorise l’émigration des capitaux américains vers l’Europe et en particulier vers la City, sur ce qu’on a appelé le marché de l’Eurodollar. Les banques américaines ont ainsi ouvert des bureaux en Europe occidentale.

Elle est abolie en 1980 par le Depository Institutions Deregulation and Monetary Control Act, qui entre en application en 1986.

Abrogation du Glass-Steagall Act (1999)

Le 13 mai 1996, les principaux banquiers américains sont reçus quatre-vingt dix minutes à la Maison Blanche par le président Bill Clinton, le Secrétaire du Trésor (équivalent Ministre des Finances en France) Robert Rubin (ex directeur de Goldman Sachs), l’adjoint chargé des affaires monétaires John Hawke, le trésorier du Parti démocrate, Marvin Rosen, et le directeur de la régulation des banques Eugene Ludwig. D’après le porte parole de ce dernier, « les banquiers discutèrent de la législation à venir, y compris des idées qui permettraient de briser la barrière séparant les banques des autres institutions financières ». Pour Serge Halimi, directeur du mensuel Le Monde diplomatique, en facilitant le déclenchement de la crise des subprimes en 2007, ce café de travail « pourrait avoir coûté quelques milliers de milliards de dollars à l’économie mondiale, favorisé l’envol de la dette des États et provoqué la perte de dizaines de millions d’emplois ».

Au total, 103 cafés de travail ont lieu à la Maison Blanche. Le porte parole du président fait valoir que ces cafés de travail devaient « permettre aux membres des agences de réglementation de mieux connaitre les questions de l’industrie en cause ».

Au cours de l’année 1996, le Secrétaire du Trésor (équivalent du ministre des Finances en France) dépose une série de demandes de modification législative visant à l’abrogation de la loi Glass Steagall.

L’abrogation définitive intervient en 1999, sous la présidence Clinton : le congrès est majoritairement républicain, mais de nombreux démocrates votent en faveur de l’abrogation. Elle permet aux banques d’utiliser les dépôts des clients pour investir sur les marchés. Elle permet la fusion de Citicorp et Travelers Group pour former Citigroup.

Pour Joseph E. Stiglitz, l’abrogation de cette loi a été une des causes de la fragilisation du système bancaire américain, et a changé la culture de prudence des banques de dépôt vers la culture du risque des banques d’affaires. Paul Krugman considère aussi qu’il s’agit d’une erreur, mais il estime que cette décision n’est pas la cause de la crise financière, qui trouve son origine dans la faillite de la banque Lehman Brothers, qui n’était pas une banque de dépôt.

Vers un retour au Glass-Steagall Act ?

La crise financière de 2007-2010 remet sur le devant de la scène la question de la pertinence d’une séparation des fonctions bancaires :

En décembre 2009, les sénateurs John McCain (républicain/Arizona), Maria Cantwell (démocrate/ État de Washington), et l’ancien gouverneur de la Réserve fédérale Paul Volcker avancent l’idée d’un retour à la loi Glass-Steagall par le biais d’une remise en vigueur du texte de loi originel (Banking Act de 1933). Le Dodd–Frank Wall Street Reform and Consumer Protection Act de juillet 2010 est partiellement inspiré de cette proposition.

En Europe, un nombre grandissant d’experts appellent également à l’adoption d’une législation bancaire stricte inspirée du Glass-Steagall Act. Cette approche régulationniste est préconisée notamment par la Commission Vickers au Royaume-Uni, ainsi que le World Pensions Council (WPC) et le CJD9 en Europe Continentale afin d’éviter les conflits d’intérêts potentiels et les risques de contagion systémique en cas de crise.

Ce point de vue se développe à la faveur de la « crise du Libor » au cours de l’été 2012, les éditorialistes, du Financial Times au Royaume-Uni, appelant désormais à l’adoption rapide d’un Glass Steagall II pan-européen

En juillet 2012, l’ex-patron de Citigroup, Sandy Weill, se prononce également en faveur d’une séparation entre les banques d’investissement et les banques de dépôts aux États-Unis. Cette déclaration est d’autant plus remarquée que Sandy Weill avait été, sous la présidence de Bill Clinton, un des éléments les plus actifs prônant l’abrogation des dernières barrières de la loi Glass-Steagall.